Blog

Reforma de cotización progresiva para autónomos

Modelo progresivo a tres años en las cuotas de autónomos Se acaba de cerrar en julio 2022 un...

Es una realidad incuestionable que en la realidad, la cuantía que percibe un jubilado autónomo es mucho menor que la de los trabajadores por cuenta ajena.

Se constata que en la jubilación de un autónomo, el importe a cobrar es de 685,31 euros en 2020 frente a los 1.090,53 euros de un asalariado y que la media de la pensión de trabajador asalariado se sitúa actualmente en 1.286 euros aproximadamente, mientras que la de los autónomos apenas llega a los 762 euros. El motivo de ello está en la cotización a la Seguridad Social que han aportado: los autónomos han estado cotizando para la jubilación unas cantidades inferiores a las que ha aportado un asalariado. Es decir, cobran menos porque han cotizado menos.

Resulta que a los autónomos se les permite cotizar a la Seguridad Social por la base mínima y eso luego, lógicamente, se traslada en lo que cobran de pensión pública. Es decir, como cualquier autónomo puede elegir entre un mínimo y un máximo (ahora entre 944,4 euros al mes y 4.070 euros aproximadamente al mes), debe saber que, según cotice, así cobrará después en su pensión. Sin embargo, a los trabajadores por cuenta ajena, no se les permite elegir.

Lógicamente, primeramente tendrás que basarte en la base de cotización que hayas elegido, pues se utilizará como referencia para calcular tu futura prestación.

En el año 2022, a base reguladora en la prestación de jubilación será el coeficiente que resulte de dividir por 350 las bases de cotización que hayas tenido en los últimos 300 meses, es decir, 25 años.

Has de saber que con la Reforma vigente, la edad de jubilación está en los 67 años para 2027.

Para cobrar el 100% de la pensión en 2023, los autónomos y los asalariados se podrán jubilar con 65 años si han cotizado 37 años y nueve meses. Pero si su periodo de cotización es inferior a los 37 años y 9 meses deben tener 66 años y 4 meses cumplidos.

Para mejorar tu pensión, considera elevar la base de cotización. En este sentido es importante a la edad en que ésta empieza a ser incluida en el cálculo de la pensión.

Si bien muchos autónomos deciden pagar más ahora para cobrar una pensión mayor en el futuro, otros prefieren ahorrar y confiar en una cobertura privada contratando un seguro de jubilación privado como complemento a su futura pensión. Hablamos pues, de planes de pensiones privados o de pensar en hacer inversiones que brinden una rentabilidad en sus años de jubilación..

La rentabilidad óptima sería que los autónomos coticen por la base mínima en los años más alejados de la edad de jubilación (que no se incluyen en la base reguladora de la pensión) y cotizar por bases mayores en las edades en las que sí se tiene en cuenta. Pongamos un ejemplo: si planeas jubilarte a los 67 años, deberías empezar a plantearse subir lo que puedas las bases de cotización a partir de los 42 años.

Entonces, debes aumentar tu cotización mensual, mínimo a los 42 años de edad, y subir tanto como puedas permitirte. Pongamos que puedes subir a 1.800 €/mes. De esa manera: 1.800€ x 264 meses = 475.200 : 308 = 1.542,85€. Eso significa que cobrarías una pensión de 1.542,85€ al mes.

Lo malo de pretender subir tu pensión de autónomo es que tendrías que pagar una cuota de 600 euros (resultado de aplicar el 30% a una base de 1.800€). Hay que tener en cuenta, por otra parte, que a partir de los 47 años, la base mínima se reduce a 2.077,80€ y que podrás cambiar tu base de cotización hasta en 4 ocasiones a lo largo del año. Si solicitas cambiar tu base de cotización, esta se hará efectiva a partir del trimestre siguiente al de la solicitud.

La jubilación activa es una fórrmula interesante que tiene una bonificación en su base reguladora, a efectos del futuro cálculo de la pensión. El autónomo puede jubilarse, seguir trabajando y cobrar un 100% de la pensión si emplea a otra persona en su negocio autónomo. Es decir, se permite compatibilizar trabajo y pensión.

Para acogerse a esta fórmula "activa", la condición obligatoria es que cumpla todos los requisitos –edad de jubilación y tiempo cotizado– para poder cobrar el 100% de su pensión. Se excluye entonces a los que se hayan prejubilado y los que hayan solicitado jubilación anticipada. Así que el pensionista con esta jubilación activa, aunque trabaje, tendrá la consideración de pensionista a todos los efectos.

Para cobrar la pensión contributiva, cualquier trabajador (autónomo o no), se exige actualmente que haya cotizado al menos durante 15 años, aunque, lógicamnete, la pensión que cobraría sería muy baja, al aplicar solamente el 50% a la base reguladora. Pero si ese 50% fuese inferior a la pensión mínima, te correspondería la pensión mímima.

Las cuantías de las pensiones mínimas establecidas por Ley en 2022 son estas:

Después de los primeros 15 años cotizados, va aumentando la pensión. Esto es así porque la cuantía de la pensión de jubilación resulta de aplicar a la base reguladora un determinado porcentaje, en función del número de años cotizados. Así que, a los primeros 15 años cotizados, se aplicaría, el 50% y, a partir del año siguiente, se añade un 0,21% por cada mes adicional hasta 106 meses. Y si superas el mes 146, se añade el 0,19%.de la base reguladora por cada mes trabajado.

Asi que, por ejemplo, en el año 2023, deberías haber cotizado 37 años y 9 meses para poder jubilarse con 65 años de edad y con el 100% de la pensión pública.

TABLAS DE LA EDAD DE JUBILACIÓN AUTÓNOMOS Y ASALARIADOS

| Año | Periodos cotizados | Edad de jubilación |

| 2020 | 37 años o más Menos de 37 años | 65 años 65 años y 10 meses |

| 2021 | 37 años y 3 meses o más Menos de 37 años y 3 meses | 65 años 66 años |

| 2022 | 37 años y 6 meses o más Menos de 37 años y 6 meses | 65 años 66 años y 2 meses |

| 2023 | 37 años y 9 meses o más Menos de 37 años y 9 meses | 65 años 66 años y 4 meses |

| 2024 | 38 años o más Menos de 38 | 65 años 66 años y 6 meses |

| 2025 | 38 años y 3 meses o más Menos de 38 años y 3 meses | 65 años 66 años y 8 meses |

| 2026 | 38 años y 3 meses o más Menos de 38 años y 3 meses | 65 años 66 años y 10 meses |

| A partir de 2027 | 37 años y 6 meses o más Menos de 37 años y 6 meses | 65 años 67 años |

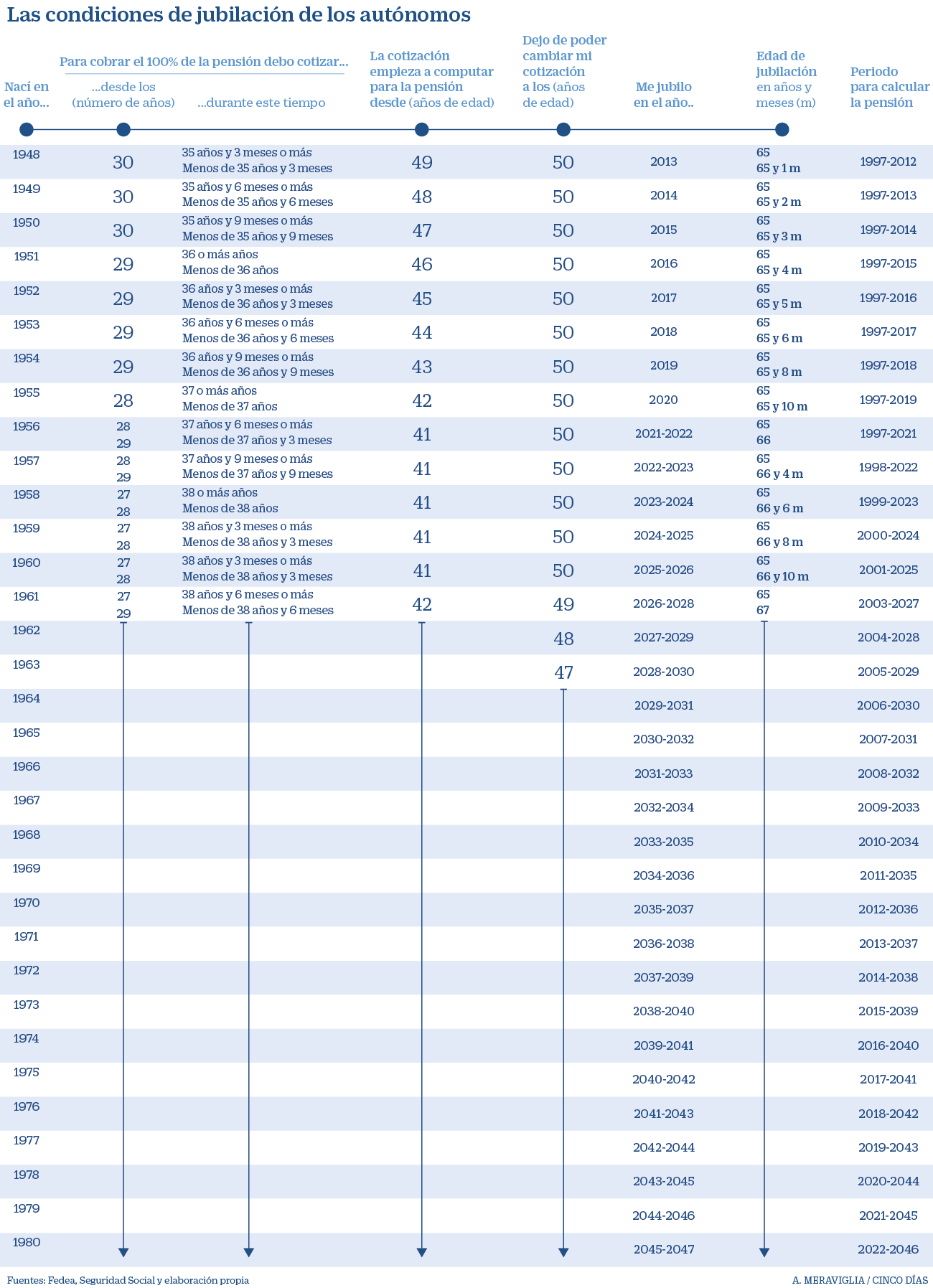

Para entender mejor esta cuestión, aquí abajo podrás consultar un interesante cuadro gráfico, conteniendo las condiciones de jubilación de un trabajador autónomo:

Te aclaramos en qué circunstancias y qué coeficiente reductor?

Hasta el año 2013 no se contemplaba la jubilación anticipada voluntaria para los autónomos, aunque existian algunas excepciones que ahora no vienen al caso.

Pero, con las reforma de las pensiones de 1 de enero de 2013 y modificaciones posteriores, se estableció que todos los trabajadores, autónomos incluidos, pueden jubilarse a partir de los 63 años siempre y cuando cumplan ciertos requisitos y que tengan un mínimo de 35 años cotizados y estableciendo un coeficiente reductor anual del 7,5% por cada año que se anticipe.

De tal manera, cada año, se aumenta progresivamente dos meses desde desde 2013, hasta alcanzar en 2027 los 67 años de edad y 38 años cotizados, respectivamente.

La función del coeficiente reductor es rebajar la prestación a cobrar. Cuanto más se aleja el autónomo de la edad a la que le correspondería jubilarse, más se reducirá su prestación . Y además, se establecen cuatro tramos de coeficientes reductores en función de años cotizados en el momento de pedir la jubilación anticipadamente:

Lógicamente, la gestión y el reconocimiento del derecho a la jubilación anticipada corresponden al INSS (Instituto Nacional de la Seguridad Social). Se le requerirán lois siguientes documentos:

Como ya dijimos antes, la edad legal de jubilación en 2023 es de 65. En el 2023, se podrán jubilar a los 65 años los trabajadores que hayan cotizado 37 años y 9 meses.

Si se jubilan antes de los 65 años, se entiende que se trata de una jubilación anticipada y la cuantía de su pensión quedará reducida.

Para acceder a la pensión contributiva de jubilación, como mínimose ha de haber cotizado por un período mínimo de cotización de 15 años, de los cuales al menos 2 años deben estar comprendidos dentro de los 15 años inmediatamente anteriores al momento de acceder a la pensión de jubilación. En este caso, se cobraría sólo el 50% de la pensión. Aunque, en este caso, si el importe resultante de la base reguladora es menor que la pensión mínima, ésta será completada con el llamado complemento por mínimos.

Porcentaje aplicable a partir de 01-01-2013:

El porcentaje es variable en función de los años de cotización a la Seguridad Social, aplicándose una escala que comienza con el 50% a los 15 años, aumentando a partir del decimosexto año un 0,19% por cada mes adicional de cotización, entre los meses 1 y 248, y un 0,18% los que rebasen el mes 248, sin que el porcentaje aplicable a la base reguladora supere el 100%, salvo en los casos en que se acceda a la pensión con una edad superior a la que resulte de aplicación.

A la cuantía así determinada le será de aplicación el factor de sostenibilidad que corresponda en cada momento. La aplicación de dicho factor de sostenibilidad ha sido aplazada por la Ley 6/2018, de 3 de julio, de Presupuestos Generales del Estado para el año 2018.

En todo caso, su entrada en vigor se producirá en una fecha no posterior al 1 de enero de 2023.

No obstante, hasta el año 2027, se establece un periodo transitorio y gradual, en el cual los porcentajes anteriores serán sustituidos por los siguientes:

| PERIODO DE APLICACIÓN | PRIMEROS 15 AÑOS | AÑOS ADICIONALES | TOTAL | |||||

|---|---|---|---|---|---|---|---|---|

| Años | % | MESES ADICIONALES | COEFICIENTE | % | AÑOS | AÑOS | % | |

| 2013 a 2019 | 15 | 50 | 1 al 163 83 restantes | 0,21 0,19 | 34,23 15,77 | |||

| 15 | 50 | Total 246 meses | 50,00 | 20,5 | 35,5 | 100 | ||

| 2020 a 2022 | 15 | 50 | 1 al 106 146 restantes | 0,21 0,19 | 22,26 27,74 | |||

| 15 | 50 | Total 252 meses | 50,00 | 21 | 36 | 100 | ||

| 2023 a 2026 | 15 | 50 | 1 al 49 209 restantes | 0,21 0,19 | 10,29 39,71 | |||

| 15 | 50 | Total 258 meses | 50,00 | 21,5 | 36,5 | 100 | ||

| A partir de 2027 | 15 | 50 | 1 al 248 16 restantes | 0,19 0,18 | 47,12 2,88 | |||

| 15 | 50 | Total 264 meses | 50,00 | 22 | 37 | 100 | ||

| Años de cotización | Porcentaje de la base reguladora |

|---|---|

| A los 15 años | 50% |

| A los 16 años | 53% |

| A los 17 años | 56% |

| A los 18 años | 59% |

| A los 19 años | 62% |

| A los 20 años | 65% |

| A los 21 años | 68% |

| A los 22 años | 71% |

| A los 23 años | 74% |

| A los 24 años | 77% |

| A los 25 años | 80% |

| A los 26 años | 82% |

| A los 27 años | 84% |

| A los 28 años | 86% |

| A los 29 años | 88% |

| A los 30 años | 90% |

| A los 31 años | 92% |

| A los 32 años | 94% |

| A los 33 años | 96% |

| A los 34 años | 98% |

| A los 35 años | 100% |

El porcentaje es variable en función de los años de cotización a la Seguridad Social, aplicándose una escala que comienza con el 50% a los 15 años, aumentando un 3% por cada año adicional comprendido entre el decimosexto y el vigésimo quinto y un 2% a partir del vigésimo sexto hasta alcanzar el 100% a los 35 años.

Como se observa, hay condiciones que también deben tenerse en cuenta tanto para el cálculo de la pensión como para determinar el momento de la jubilación y sus condiciones. Estos factores son principalmente:

Si, estariamos hablando de lo que se denomina pensión no contributiva de jubilación. La pensión no contributiva de jubilación asegura un mínimo de recursos económicos a todos los ciudadanos españoles y los nacionales de otros países, con residencia legal en España, si cumplen los siguientes requisitos:

1. Carecer de ingreso

a) Si la persona vive sola, existe esta carencia cuando las rentas o ingresos de que se dispongan, en cómputo anual para el año 2016, sean inferiores a 5.150,60 euros anuales.

b) Si la persona vive con familiares, existe carencia de ingresos suficientes, si sus rentas son inferiores a 5.150,60 euros anuales y, además, los recursos de la unidad económica de convivencia, no supere unos límites.

¿Cuáles son los límites?

1. Si convive sólo con su cónyuge y/o parientes consanguíneos de segundo grado (hermano-hermana o nieto-nieta):

Si el número de convivientes son dos, no se han de superar los 8.756,02 euros al año.

Si el número de convivientes son tres, no se han de superar los 12.361,44 euros al año.

Si el número de convivientes son cuatro, no se han de superar los 15.966,86 euros al año.

2. Si entre los parientes consanguíneos con los que convive se encuentra alguno de primer grado (padres y madres o hijos e hijas):

Si el número de convivientes son dos, no se han de superar los 21.890,05 euros al año.

Si el número de convivientes son cuatro, no se han de superar los 39.917, 15 euros al año.

2. Edad

Las personas solicitantes de la pensión no contributiva de jubilación han de tener la edad de 65 años.

3. Residencia

Residir en territorio español y haberlo hecho durante un período de 10 años, entre la fecha de cumplimiento de los 16 años y la fecha de devengo de la pensión, de los cuales dos años han de ser consecutivos e inmediatamente anteriores a la fecha de solicitud de la pensión.

Incompatibilidades

La pensión no contributiva de jubilación es incompatible con la pensión no contributiva de incapacidad, con las pensiones asistenciales y con los subsidios de ingresos mínimos y por ayuda de tercera persona, así como con la condición de causante de la asignación familiar por hijo a cargo con discapacidad.

Cuantía

La cuantía se establece en función del número de beneficiarios de pensión no contributiva integrados en la misma unidad económica de convivencia, de los ingresos personales y/o de las personas que integran la unidad económica.

No obstante, la información de este artículo, en Gestoría y Asesoría Villafranca, en Granada, tendrás cuanta ayuda pueda necesitar en la gestión administrativa y gestión de los documentos requeridos.

La web “Tu seguridad Social”, del Ministerio de Empleo permite hacer el cálculo de pensiones, de tu futura prestación por jubilación. Esta plataforma pretende mantener continuamente informado a los ciudadanos de la evolución de sus pensiones.

El mencionado portal es: https://tu.seg-social.gob.es el cual te permite acceder a los siguientes servicios:

- Informarte sobre el tiempo que te falta para jubilarte

- Conocer cómo ha evolucionado tu pensión

- Pedir la tarjeta Sanitaria Europea

- Obtener certificados e informes

Modelo progresivo a tres años en las cuotas de autónomos Se acaba de cerrar en julio 2022 un...

Grave falacia del autónomo que paga la cuota mínima de autónomos para su futura pensión Es muy...

La Ley de Reformas Urgentes del Trabajo Autónomo permite 4 cambios de base de cotización por año...